В соответствии с законом Республики Казахстан от 9 июля 1998 года № 272-I «О естественных монополиях», ТОО «Энергия Регион» раскрывает следующую информацию:

Тарифы и тарифные сметы

Приказом Департамента Комитета по регулированию естественных монополийМинистерства национальной экономики Республики Казахстан по городу Алматы от 07июня 2023 года №51-ОД ТОО «Энергия Регион» в период действия с 10 июня по 14 декабря 2021 года утверждён тариф на услуги передачи и распределения электрической энергии в размере 4,59 тенге за кВтч, без учета НДС.

Тарифы на услуги по передаче и распределению электрической энергии

Приказом Департамента Комитета по регулированию естественных монополийМинистерства национальной экономики Республики Казахстан по городу Алматы от 07июня 2023 года №51-ОД ТОО «Энергия Регион» в период действия с 10 июня по 14 декабря 2021 года утверждён тариф на услуги передачи и распределения электрической энергии в размере 4,59 тенге за кВтч, без учета НДС.

Тарифные сметы для утверждения тарифов на регулируемые услуги по передаче и распределению электрической энергии

В соответствии с пунктом 7-8) статьи 7 закона Республики Казахстан от 9 июля 1998 года № 272-I «О естественных монополиях», тарифные сметы подлежат публикации на интернет ресурсе субъекта не позднее пяти календарных дней со дня их утверждения.

Приказом Департамента Комитета по регулированию естественных монополий, защите конкуренции и прав потребителей Министерства национальной экономики Республики Казахстан по городу Алматы от 2 ноября 2018 года №224-ОД ТОО «Энергия Регион» в период действия 2018-2022 годы утверждены предельные уровни тарифов на услуги передачи и распределения электрической энергии в размере 2,08 тенге за кВтч, без учета НДС, с введением в действие с 1 декабря 2018 года.

Аудиторские отчеты по итогам деятельности товарищества

Финансовая отчетность

- Информация о Компании

Товарищество с ограниченной ответственностью ТОО «Энергия Регион» (далее-Компания) зарегистрировано 19 августа 2011года Департаментом юстиции города Алматы. Дата последней перерегистрации 13 июля 2017 года.

Юридический адрес Компании: Республика Казахстан, г. Алматы, Алмалинский район, улица Гоголя, дом 86, офис 531.

По состоянию на отчетную дату участниками Компании являются:

- ООО «СиБи Энтерпрайз ЭсАйЭй» (Латвия, 70%)

- Калабаев Б.К. (Казахстан, 30%).

Основным видом деятельности Компании является оказание услуг по передаче и (или) распределению электрической энергии.

Вспомогательные виды деятельности Компании:

- Ремонтно-строительные работы;

- Осуществление электромонтажных и пусконаладочных работ;

- Внешнеэкономическая деятельность;

- Осуществление экспортно-импортных операций;

- Техническое обслуживание линий электропередачи;

- иные виды деятельности, не запрещенные действующим законодательством Республики Казахстан.

По состоянию на 31 декабря 2019 года среднесписочная численность работников Компании 12 человек.

Финансовая отчетность Компании выпущена и подписана руководством 20 марта 2020 года.

- Основа подготовки финансовой отчетности

Основа представления финансовой отчетности. Финансовая отчетность Компании подготовлена в соответствии с Международными стандартами финансовой отчетности, включая все принятые ранее стандарты и интерпретации СМСФО (КИМСФО), и полностью соответствует им. Подготовка финансовой отчетности в соответствии с МСФО требует применения определенных критических учетных оценок, а также требует от руководства применения суждений по допущениям в ходе применения учетной политики. Сферы применения, включающие в себя повышенный уровень сложности или применения допущений, а также области, в которых применение оценок и допущений является существенным для финансовой отчетности, раскрыты ниже в Примечании 2.

Функциональная валюта и валюта представления отчетности. Функциональной валютой Компании является казахстанский тенге (далее - «тенге»), который являясь национальной валютой Республики Казахстан наилучшим образом отражает экономическую сущность большинства проводимых Компанией операций и связанных с ними обстоятельств, влияющих на его деятельность. Казахстанский тенге является также валютой презентации данных настоящей финансовой отчетности. Все данные финансовой отчетности округлены с точностью до целых тысяч тенге. В финансовой отчетности представлена сравнительная информация за предыдущий период.

Принцип непрерывной деятельности. Финансовая отчетность была подготовлена исходя из допущения о том, что Компания будет придерживаться принципа непрерывной деятельности, которое предполагает, что Компания продолжит свою деятельность в обозримом будущем и сможет реализовать свои активы и погасить свою задолженность и выполнить свои обязательства. Компания не имеет намерение или необходимость в ликвидации или существенном сокращении деятельности в будущем.

Прилагаемая финансовая отчетность не содержит корректировок, необходимых в случае, если бы Компания не могла продолжать свою деятельность на основе принципа непрерывности.

База для определения стоимости. Данная финансовая отчетность подготовлена в целом в соответствии с принципами учета по исторической стоимости, по отдельным статьям финансовой отчетности использовалась оценка по справедливой стоимости.

Справедливая стоимость определяется как сумма, которая была бы получена при продаже актива или уплачена при передаче обязательства в рамках добровольной сделки между участниками рынка на дату оценки независимо от непосредственной наблюдаемости этой стоимости или ее определения по другой методике. При составлении отчетности оценка по справедливой стоимости классифицируется по уровням в зависимости от наблюдаемости исходных данных и их существенности для оценки:

- уровень 1 – котируемые цены (без корректировок) на такие же активы и обязательства на активном рынке, которые Компания может наблюдать на дату оценки;

- уровень 2 – исходные данные не соответствующие уровню 1, но наблюдаемые для актива или обязательства, напрямую или косвенно;

- уровень 3 – ненаблюдаемые исходные данные по активу или обязательству.

Использование профессиональных суждений, оценок и допущений. Подготовка финансовой отчетности в соответствии с МСФО требует от руководства Компании использования профессиональных суждений, допущений и расчетных оценок. Данные допущения и оценки оказывают влияние на приводимые в отчетности суммы активов и обязательств, а также раскрытия по условным активам и обязательствам на день составления финансовой отчетности и представленные в отчетности суммы прибыли и убытков в течение отчетного периода. Фактические результаты могут отличаться от этих оценок. Наиболее существенные оценки относятся к определению текущей стоимости долгосрочных финансовых активов (облигаций), обесценению финансовых и нефинансовых активов, затратам на разработку нематериального актива, срокам службы основных средств и определению величины отложенных налогов.

Оценки и связанные с ними допущения регулярно пересматриваются. Изменения в оценках отражаются в том периоде, в котором оценка была пересмотрена, если изменение влияет только на этот период либо в том периоде, к которому относится изменение и в будущих периодах, если изменение влияет как на текущие, так и будущие периоды.

Основные допущения и оценки относительно будущего развития событий и ключевые источники неопределенности в оценках по состоянию на конец отчетного периода, которые связаны с риском значительной корректировки сумм активов и обязательств в следующем финансовом году:

Срок полезной службы основных средств. Амортизация начисляется на основные средства в течение срока их полезной службы. Срок полезной службы определяется на основе оценки руководством периода, в течение которого активы будут приносить доход. Периодически осуществляется пересмотр срока полезной службы в целях целесообразности продолжения использования активов.

Признание элементов финансовой отчетности. В прилагаемую финансовую отчетность включены все операции и события, отвечающие определению элементов финансовой отчётности и условию их признания:

- Компания в значительной степени уверена, что любая экономическая выгода, связанная с объектом, будет получена (или утрачена);

- объект имеет стоимость или оценку, которая может быть надежно измерена.

Все элементы финансовой отчетности представлены в прилагаемом отчете о финансовом положении и отчете о прибылях и убытках в виде статей. Объединение нескольких элементов финансовой отчетности в одну статью произведено с учетом их характеристики (функции) в деятельности Компании.

Последовательность представления. Представление и классификация статей в финансовой отчетности сохраняются от текущего периода к следующему. Значительный пересмотр представления финансовой отчетности может предполагать необходимость внесения изменений в представление финансовой отчетности. Компания вносит изменения в представляемую финансовую отчетность только в том случае, если измененная форма представления дает такую информацию, которая надежна и более значима для пользователей финансовой отчетности, пересмотренная структура будет сохраняться, и сравнимость информации не пострадает.

- Обзор основных принципов учетной политики

Классификация активов и обязательств на краткосрочные/ долгосрочные

В отчете о финансовом положении Компания представляет активы и обязательства на основе их классификации на краткосрочные /долгосрочные. Актив является краткосрочным, если:

- • его предполагается реализовать или он предназначен для продажи или потребления в рамках обычного операционного цикла;

- • он удерживается главным образом для целей торговли;

- • его предполагается реализовать в пределах двенадцати месяцев после окончания отчетного периода;

или

- • он представляет собой денежные средства или эквивалент денежных средств, кроме случаев, когда существуют ограничения на его обмен или использование для погашения обязательств, действующие в течение как минимум двенадцати месяцев после окончания отчетного периода.

Все прочие активы классифицируются в качестве долгосрочных.

Обязательство является краткосрочным, если:

- • его предполагается урегулировать в рамках обычного операционного цикла;

- • оно удерживается преимущественно для целей торговли;

- • оно подлежит урегулированию в течение двенадцати месяцев после окончания отчетного периода;

или

- • у организации нет безусловного права отсрочить урегулирование обязательства по меньшей мере на двенадцать месяцев после окончания отчетного периода.

Условия обязательства, в соответствии с которыми оно может быть, по усмотрению контрагента, урегулировано путем выпуска и передачи долевых инструментов, не влияют на классификацию данного обязательства.

Компания классифицирует все прочие обязательства в качестве долгосрочных.

Отложенные налоговые активы и обязательства классифицируются как долгосрочные активы и обязательства.

Денежные средства и их эквиваленты. Денежные средства включают наличные в кассе, средства на текущих банковских счетах, а также средства на депозитных счетах сроком погашения менее 3-х месяцев. Раскрытие движения денежных средств Компания производит с использованием прямого метода.

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток, учитываются в отчете о финансовом положении по справедливой стоимости, а чистые изменения их справедливой стоимости признаются в отчете о прибыли или убытке.

К данной категории относятся производные инструменты и инвестиции в котируемые долевые инструменты, которые Компания по своему усмотрению не классифицировала, без права отмены, как оцениваемые по справедливой стоимости через прочий совокупный доход. Дивиденды по котируемым долевым инструментам признаются как прочий доход в отчете о прибыли или убытке, когда право на получение дивидендов установлено.

Прекращение признания. Финансовый актив (или – где применимо – часть финансового актива или часть группы аналогичных финансовых активов) прекращает признаваться, если:

- • срок действия прав на получение денежных потоков от актива истек;

либо

- • Компания передала свои права на получение денежных потоков от актива либо взяла на себя обязательство по выплате третьей стороне получаемых денежных потоков в полном объеме и без существенной задержки по «транзитному» соглашению; и либо

(a) передала практически все риски и выгоды от актива, либо

(б) не передала, но и не сохраняет за собой практически все риски и выгоды от актива, но передала контроль над данным активом.

Если Компания передала свои права на получение денежных потоков от актива либо заключила транзитное соглашение, она оценивает, сохранила ли она риски и выгоды, связанные с правом собственности, и, если да, в каком объеме. Если Компания не передала, но и не сохранила за собой практически все риски и выгоды от актива, а также не передала контроль над активом, Компания продолжает признавать переданный актив в той степени, в которой она продолжает свое участие в нем. В этом случае Компания также признает соответствующее обязательство. Переданный актив и соответствующее обязательство оцениваются на основе, которая отражает права и обязательства, сохраненные Компанией.

Продолжающееся участие, которое принимает форму гарантии по переданному активу, оценивается по наименьшей из следующих величин: первоначальной балансовой стоимости актива или максимальной суммы возмещения, выплата которой может быть потребована от Компании.

Обесценение. Компания признает оценочный резерв под ожидаемые кредитные убытки (ОКУ) в отношении всех долговых инструментов, оцениваемых не по справедливой стоимости через прибыль или убыток. ОКУ рассчитываются на основе разницы между денежными потоками, причитающимися в соответствии с договором, и всеми денежными потоками, которые Компания ожидает получить, дисконтированной с использованием первоначальной эффективной процентной ставки или ее приблизительного значения.

В отношении торговой и прочей дебиторской задолженности Компания применила упрощенный подход, предусмотренный стандартом, и рассчитала ожидаемые кредитные убытки за весь срок. Компания использовала матрицу оценочных резервов, опираясь на свой прошлый опыт возникновения кредитных убытков, скорректированных с учетом прогнозных факторов, специфичных для заемщиков и общих экономических условий. В случае других долговых финансовых активов, в том числе займов выданных, ожидаемые кредитные убытки рассчитываются за 12 месяцев. 12-месячные ожидаемые кредитные убытки – это часть ожидаемых кредитных убытков за весь срок, представляющая собой ожидаемые кредитные убытки, которые возникают вследствие дефолтов по финансовому инструменту, возможных в течение 12 месяцев после отчетной даты. Однако в случае значительного увеличения кредитного риска по финансовому инструменту с момента первоначального признания оценочный резерв под убытки оценивается в сумме, равной ожидаемым кредитным убыткам за весь срок.

Финансовые обязательства

Первоначальное признание и оценка. Финансовые обязательства классифицируются при первоначальном признании соответственно, как финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток, кредиты и займы, кредиторская задолженность или производные инструменты.

Все финансовые обязательства первоначально признаются по справедливой стоимости, за вычетом (в случае кредитов, займов и кредиторской задолженности) непосредственно относящихся к ним затрат по сделке.

Финансовые обязательства Компании включают торговую и прочую кредиторскую задолженность.

Последующая оценка. Для целей последующей оценки финансовые обязательства классифицируются на следующие две категории:

- • финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток;

- • финансовые обязательства, оцениваемые по амортизированной стоимости (кредиты и займы).

Прекращение признания. Признание финансового обязательства прекращается, если обязательство погашено, аннулировано, или срок его действия истек. Если имеющееся финансовое обязательство заменяется другим обязательством перед тем же кредитором на существенно отличающихся условиях или если условия имеющегося обязательства значительно изменены, такая замена или изменения учитываются как прекращение признания первоначального обязательства и начало признания нового обязательства, а разница в их балансовой стоимости признается в отчете о прибыли или убытке.

Взаимозачет финансовых инструментов. Финансовые активы и финансовые обязательства подлежат взаимозачету, а нетто-сумма представлению в отчете о финансовом положении, когда имеется юридически защищенное в настоящий момент право на взаимозачет признанных сумм и когда имеется намерение произвести расчет на нетто-основе, реализовать активы и одновременно с этим погасить обязательства.

Основные средства. Компания применяет модель учета по первоначальной стоимости основных средств, за минусом накопленного износа, и накопленного убытка от обесценения. Основные средства при первоначальном признании оцениваются по себестоимости, которая состоит из покупной стоимости, включая пошлины на импорт и невозмещаемые налоги по приобретениям, за вычетом торговых скидок и возвратов, и любые затраты, непосредственно связанные с доставкой актива на место и приведением его в рабочее состояние для целевого назначения. Последующие затраты на основные средства увеличивают балансовую стоимость активов, только в том случае, существует вероятность того, что Компания получит будущие экономические выгоды, превышающие первоначально рассчитанные нормативные показатели существующего актива.

Все прочие расходы на ремонт и техническое обслуживание относятся на прибыли и убытки за отчетный период по мере возникновения.

Основные средства включают следующие классы основных средств, которые амортизируются прямолинейным методом в течение следующих сроков полезной службы (лет):

|

Вид основных средств |

Срок службы (лет) |

|

Транспортные средства |

5 |

|

Компьютеры и офисная техника |

2,5 |

|

Прочие основные средства |

6,67 |

Внутри каждого диапазона срок полезного использования определяется, исходя из оценки руководства Компании на основе опыта работы с аналогичными активами. Начисление амортизации производится отдельно по каждому объекту.

Срок полезного использования и остаточная стоимость объекта ОС должны периодически пересматриваться, и, если предположения существенно отличаются от предыдущих оценок, сумма изменения должна корректироваться как изменение учетных оценок.

Балансовая стоимость основных средств рассматривается на предмет обесценения, когда события и изменения в обстоятельствах показывают, что балансовая стоимость активов может быть не возмещена. В случае если такие обстоятельства существуют, и балансовая стоимость превышает расчетную возмещаемую стоимость, то стоимость актива уменьшается до этой возмещаемой стоимости.

Признание балансовой стоимости объекта ОС в обязательном порядке подлежит прекращению:

- по выбытии; либо

- когда от его эксплуатации или выбытия не ожидается каких-либо будущих экономических выгод.

Прибыль и убытки от выбытия основных средств включаются в прочие доходы (расходы) в отчете о прибылях и убытках и прочем совокупном доходе.

Подоходный налог. Подоходный налог включает текущий и отсроченный налог. Подоходный налог отражается в прибылях и убытках, за исключением того объема, в котором он относится к статьям, включенным в состав прочего совокупного дохода и отнесенным на собственный капитал, и в этом случае он признается в составе прочего совокупного дохода.

Текущий подоходный налог рассчитывается в соответствии с налоговым законодательством Республики Казахстан и представляет собой сумму, которую предполагается уплатить или возместить из государственного бюджета в отношении налогооблагаемой прибыли или убытка за текущий и предыдущие периоды. Отсроченный налог учитывается с использованием балансового метода и отражает налоговый эффект всех существенных временных разниц между балансовой стоимостью активов и обязательств для целей финансовой отчетности и налоговой базой активов и обязательств, определенной для целей налогообложения. Активы и обязательства по отсроченному подоходному налогу рассчитываются по налоговым ставкам, которые применимы к периоду, когда будет реализован/использован актив или погашено обязательство, основываясь на налоговых ставках, которые на отчетную дату введены в действие.

Активы по отсроченному подоходному налогу в отношении уменьшающих налогооблагаемую базу временных разниц и перенесенных на будущие периоды налоговых убытков признаются лишь в том случае, если существует достаточная вероятность получения в будущем налогооблагаемой прибыли, которая может быть уменьшена на сумму таких вычетов. Активы по отсроченному подоходному налогу уменьшаются в том объеме, в котором более не существует вероятности реализации соответствующей налоговой льготы.

Вознаграждения работникам. Вознаграждения работникам включают: краткосрочные вознаграждения работникам, такие как заработная плата, взносы на социальное обеспечение, ежегодный оплачиваемый отпуск и оплачиваемый отпуск по болезни, компенсации и гарантии, предусмотренные трудовым законодательством Республики Казахстан.

Компания признает недисконтированную величину краткосрочных вознаграждений работникам, подлежащую выплате в обмен на оказанные работником услуги.

Признание доходов и расходов. Доходы по всем видам оказанных услуг признаются в том учетном периоде, в котором данные услуги были оказаны. Доход признается при условии, что существует вероятность получения экономических выгод, связанных со сделкой и что сумму дохода можно оценить с большой степенью вероятности. Доход оценивается по справедливой стоимости полученного или ожидаемого вознаграждения. Доходы от оказанных услуг Компанией определяются исходя из объемов соответствующих видов услуг в натуральном выражении и утвержденных тарифов, по которым предоставляются внешним пользователям.

К прочим доходам относятся доходы в виде штрафов и пени, положительная курсовая разница и прочие не операционные доходы.

Расходы признаются по мере возникновения и отражаются в финансовой отчетности в том периоде, к которому они относятся на основе метода начисления. Расходы включают в себя расходы, необходимые для получения дохода (расходы, включаемые в себестоимость), общие и административные расходы, расходы по реализации и прочие расходы (убытки), возникающие в ходе обычной деятельности Компании.

Связанные стороны. Связанными сторонами для Компании являются Учредители, ключевой управленческий персонал и другие связанные стороны. Взаимоотношения между связанными сторонами должны раскрываться в обязательном порядке, вне зависимости от того, осуществлялись ли между ними операции.

Для того чтобы пользователи финансовой отчетности могли составить мнение о влиянии взаимоотношений между связанными сторонами на Компанию, следует раскрывать информацию о взаимоотношениях между связанными сторонами в случаях, когда существует контроль, независимо от того, осуществлялись ли операции между этими связанными сторонами.

События после отчетной даты. Событиями после отчетной даты являются события, как благоприятные, так и неблагоприятные, которые происходят в период между отчетной датой и датой утверждения финансовой отчетности к выпуску. События, наступившие по окончании отчетного года и не являющиеся корректирующими событиями, раскрываются в примечаниях к финансовой отчетности, если они являются существенными.

Изменения в учетной политике, расчетных оценках и ошибки. Результат изменения в какой-либо расчетной оценке должен признаваться перспективно путем включения его в прибыль или убыток. Существенные ошибки предшествующего периода должны быть исправлены ретроспективно (за счет изменения начального сальдо нераспределенной прибыли) путем пересчета входящих остатков активов, обязательств и собственного капитала за самый ранний из представленных предшествующих периодов.

Новые стандарты, разъяснения и поправки к действующим стандартам и разъяснениям

Компания впервые применила МСФО (IFRS) 16 «Аренда». Характер и влияние изменений, обусловленных применением данного стандарта финансовой отчетности, описаны ниже.

В 2019 году также были впервые применены некоторые другие поправки к стандартам и разъяснения, которые не оказали влияния на финансовую отчетность Компании. Компания не применяла досрочно стандарты, разъяснения или поправки, которые были выпущены, но еще не вступили в силу.

МСФО (IFRS) 16 «Аренда»

МСФО (IFRS) 16 заменяет МСФО (IAS) 17 «Аренда», Разъяснение КРМФО (IFRIC) 4 «Определение наличия в соглашении признаков аренды», Разъяснение ПКР (SIC) 15 «Операционная аренда – стимулы» и Разъяснение ПКР (SIC) 27 «Определение сущности операций, имеющих юридическую форму аренды». Стандарт устанавливает принципы признания, оценки, представления и раскрытия информации об аренде и требует, чтобы арендаторы отражали большинство договоров аренды в балансе.

Порядок учета для арендодателя в соответствии с МСФО (IFRS) 16 практически не изменяется по сравнению с МСФО (IAS) 17. Арендодатели будут продолжать классифицировать аренду, используя те же принципы классификации, что и в МСФО (IAS) 17, выделяя при этом два вида аренды: операционную и финансовую. Таким образом, применение МСФО (IFRS) 16 не оказало влияния на учет договоров аренды, в которых Компания является арендодателем.

Компания впервые применила МСФО (IFRS) 16 1 января 2019 г. с использованием модифицированного ретроспективного метода применения. При переходе на стандарт Компания решила использовать упрощение практического характера, позволяющее не проводить повторный анализ того, является ли договор в целом или его отдельные компоненты договором аренды на 1 января 2019 г. Компания также решила использовать освобождения от признания для договоров аренды, срок аренды по которым на дату начала аренды составляет не более 12 месяцев и которые не содержат опциона на покупку (краткосрочная аренда), а также для договоров аренды, в которых базовый актив имеет низкую стоимость (аренда активов с низкой стоимостью). Изменения МСФО (IFRS) 16 не оказали влияния на финансовую отчетность Компании.

Разъяснение КРМФО (IFRIC) 23 «Неопределенность в отношении правил исчисления налога на прибыль»

Разъяснение рассматривает порядок учета налогов на прибыль в условиях существования неопределенности в отношении налоговых трактовок, что влияет на применение МСФО (IAS) 12 «Налоги на прибыль». Разъяснение не применяется к налогам или сборам, которые не относятся к сфере применения МСФО (IAS) 12, а также не содержит требований, относящихся к процентам и штрафам, связанным с неопределенными налоговыми трактовками. В частности, разъяснение поясняет следующие вопросы:

- • рассматривает ли организация неопределенные налоговые трактовки отдельно;

- • допущения, которые организация делает в отношении проверки налоговых трактовок налоговыми органами;

- • как организация определяет налогооблагаемую прибыль (налоговый убыток), налоговую базу, неиспользованные налоговые убытки, неиспользованные налоговые льготы и ставки налога;

- • как организация рассматривает изменения фактов и обстоятельств.

Компания определяет, рассматривать ли каждую неопределенную налоговую трактовку по отдельности или вместе с одной или несколькими другими неопределенными налоговыми трактовками, и использует подход, который позволяет с большей точностью предсказать результат разрешения неопределенности.

Компания применяет значительное суждение при выявлении неопределенности в отношении правил исчисления налога на прибыль.

При применении разъяснения Компания проанализировала, имеются ли у нее какие-либо неопределенные налоговые трактовки. Налоговые декларации Компании включают вычеты, и налоговые органы могут не согласиться с данными налоговыми трактовками. Учитывая то, что Компания выполняет требования налогового законодательства, и исходя из проведенного ею анализа применяемой практики, Компания пришла к выводу, что принятие налоговыми органами применяемых ею налоговых трактовок является вероятным. Данное разъяснение не оказало влияния на финансовую отчетность.

Поправки МСФО (IFRS) 9 – «Условия о досрочном погашении с потенциальным отрицательным возмещением»

Согласно МСФО (IFRS) 9 долговой инструмент может оцениваться по амортизированной стоимости или по справедливой стоимости через прочий совокупный доход при условии, что предусмотренные договором денежные потоки являются «исключительно платежами в счет основной суммы долга и процентов на непогашенную часть основной суммы долга» (критерий «денежных потоков») и инструмент удерживается в рамках соответствующей бизнес-модели, позволяющей такую классификацию. Поправки к МСФО (IFRS) 9 разъясняют, что финансовый актив удовлетворяет критерию «денежных потоков» независимо от того, что некоторое событие или обстоятельство приводит к досрочному расторжению договора, а также независимо от того, какая сторона выплачивает или получает обоснованное возмещение за досрочное расторжение договора. Данные поправки не оказали влияния на финансовую отчетность.

Поправки к МСФО (IAS) 28 – «Долгосрочные вложения в ассоциированные организации и совместные предприятия»

Поправки разъясняют, что организация должна применять МСФО (IFRS) 9 к долгосрочным вложениям в ассоциированную организацию или совместное предприятие, к которым не применяется метод долевого участия, но которые, в сущности, составляют часть чистой инвестиции в ассоциированную организацию или совместное предприятие (долгосрочные вложения). Данное разъяснение является важным, поскольку оно подразумевает, что к таким долгосрочным вложениям применяется модель ожидаемых кредитных убытков в МСФО (IFRS) 9.

В поправках также разъясняется, что при применении МСФО (IFRS) 9 организация не принимает во внимание убытки, понесенные ассоциированной организацией или совместным предприятием, либо убытки от обесценения чистой инвестиции, признанные в качестве корректировок чистой инвестиции в ассоциированную организацию или совместное предприятие, возникающих вследствие применения МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия».

Данные поправки не оказали влияния на финансовую отчетность, поскольку у Компании отсутствуют рассматриваемые в них долгосрочные вложения в ассоциированную организацию или совместное предприятие.

Применение новых и пересмотренных Международных стандартов финансовой отчетности и интерпретаций.

Ниже приводятся новые стандарты, поправки и разъяснения, которые были выпущены, но еще не вступили в силу на дату выпуска финансовой отчетности Компании. Компания намерена применить эти стандарты, поправки и разъяснения, если применимо, с даты их вступления в силу.

МСФО (IFRS) 17 «Договоры страхования»

В мае 2017 года Совет по МСФО выпустил МСФО (IFRS) 17 «Договоры страхования», новый всеобъемлющий стандарт финансовой отчетности для договоров страхования, который рассматривает вопросы признания и оценки, представления и раскрытия информации. Когда МСФО (IFRS) 17 вступит в силу, он заменит собой МСФО (IFRS) 4 «Договоры страхования», который был выпущен в 2005 году. МСФО (IFRS) 17 применяется ко всем видам договоров страхования (т. е. страхование жизни и страхование, отличное от страхования жизни, прямое страхование и перестрахование) независимо от вида организации, которая выпускает их, а также к определенным гарантиям и финансовым инструментам с условиями дискреционного участия. Имеется несколько исключений из сферы применения. Основная цель МСФО (IFRS) 17 заключается в предоставлении модели учета договоров страхования, которая является более эффективной и последовательной для страховщиков. В отличие от требований МСФО (IFRS) 4, которые в основном базируются на предыдущих местных учетных политиках, МСФО (IFRS) 17 предоставляет всестороннюю модель учета договоров страхования, охватывая все уместные аспекты учета. В основе МСФО (IFRS) 17 лежит общая модель, дополненная следующим:

- • Определенные модификации для договоров страхования с условиями прямого участия (метод переменного вознаграждения);

- • Упрощенный подход (подход на основе распределения премии) в основном для краткосрочных договоров.

МСФО (IFRS) 17 вступает в силу в отношении отчетных периодов, начинающихся 1 января 2021 г. или после этой даты, при этом требуется представить сравнительную информацию. Допускается досрочное применение при условии, что организация также применяет МСФО (IFRS) 9 и МСФО (IFRS) 15 на дату первого применения МСФО (IFRS) 17 или до нее. Данный стандарт не применим к Компании.

Поправки к МСФО (IFRS) 3 — «Определение бизнеса»

В октябре 2018 года Совет по МСФО выпустил поправки к МСФО (IFRS) 3 «Объединения бизнесов», которые изменили определение термина «бизнес» и должны помочь организациям определить, является ли приобретенная совокупность видов деятельности и активов бизнесом или нет. Данные поправки уточняют минимальные требования к бизнесу, исключают оценку того, способны ли участники рынка заменить какой-либо недостающий элемент, добавляют руководство, чтобы помочь организациям оценить, является ли приобретенный процесс значимым, сужают определение бизнеса и отдачи, а также вводят необязательный тест на наличие концентрации справедливой стоимости. Вместе с поправками также были предоставлены новые иллюстративные примеры.

Поскольку данные поправки применяются на перспективной основе в отношении операций или иных событий, которые происходят на дату их первоначального применения или после нее, данные поправки не окажут влияния на Компанию на дату перехода.

Поправки к МСФО (IAS) 1 и МСФО (IAS) 8 — «Определение существенности»

В октябре 2018 года Совет по МСФО выпустил поправки к МСФО (IAS) 1 «Представление финансовой отчетности» и МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки», чтобы согласовать определение существенности в разных стандартах и разъяснить некоторые аспекты данного определения. Согласно новому определению «информация является существенной, если можно обоснованно ожидать, что ее пропуск, искажение или маскировка повлияют на решения основных пользователей финансовой отчетности общего назначения, принимаемые ими на основе данной финансовой отчетности, предоставляющей финансовую информацию о конкретной отчитывающейся организации».

Ожидается, что поправки к определению существенности не окажут значительного влияния на финансовую отчетность Компании.

Если выше не указано иное, ожидается, что данные новые стандарты, поправки к стандартам и интерпретации не окажут влияния или окажут несущественное влияние на финансовую отчетность Компании.

- Денежные средства и их эквиваленты

|

|

На 31.12.2019г. |

На 31.12.2018г. |

|

Денежные средства на текущих счетах в тенге |

5 918 |

28 586 |

|

Итого |

5 918 |

28 586 |

Рейтинг обслуживающего банка согласно данным международного рейтингового агентства «Standard & Poor's» приведены в Примечании 24.

- Запасы

|

|

На 31.12.2019г. |

На 31.12.2018г. |

|

Сырье и материалы |

6 596 |

6 603 |

|

ГСМ |

118 |

3 |

|

|

6 714 |

6 606 |

Движение сырья и материалов в отчетном периоде было следующее:

|

В тысячах тенге |

На 31.12.2019г. |

На 31.12.2018г. |

|

Сальдо на начало периода |

6 606 |

6 567 |

|

Поступило |

12 738 |

12 066 |

|

Использовано |

(12 630) |

(12 014) |

|

Возвращено поставщикам |

- |

(13) |

|

Сальдо на конец периода |

6 714 |

6 606 |

В соответствии с условиями договора совместного использования электросетей по состоянию на 31 декабря 2019 года материалы в размере 6 597 тыс. тенге находятся на ответственном хранении в местах обслуживания электросетей.

- Прочие краткосрочные активы

|

|

На 31.12.2019г. |

На 31.12.2018г. |

|

Авансы выданные |

2 078 |

1 974 |

|

Расходы будущих периодов |

67 |

52 |

|

Налоги и платежи |

412 |

565 |

|

Итого |

2 557 |

2 591 |

- Основные средства

|

Машины и оборудование |

Транспортные средства |

Прочие |

Итого |

|

|

Первоначальная стоимость |

||||

|

На 31 декабря 2017 г. |

939 |

21 095 |

551 |

22 585 |

|

Поступление активов |

- |

- |

- |

- |

|

Выбытие активов |

- |

2 500 |

2 500 |

|

|

На 31 декабря 2018 г. |

939 |

18 595 |

551 |

20 085 |

|

Поступление активов |

440 |

- |

107 |

547 |

|

Выбытие активов |

- |

- |

- |

- |

|

На 31 декабря 2019 г. |

1 379 |

18 595 |

658 |

20 632 |

|

Накопленный износ |

||||

|

На 31 декабря 2017 г. |

286 |

9 113 |

45 |

9 444 |

|

Начисленный износ |

307 |

3 761 |

83 |

4 151 |

|

Выбытие активов |

- |

167 |

- |

167 |

|

На 31 декабря 2018 г. |

593 |

12 707 |

128 |

13 428 |

|

Начисленный износ |

255 |

3 719 |

89 |

4 063 |

|

Выбытие активов |

- |

- |

- |

- |

|

На 31 декабря 2019 г. |

848 |

16 426 |

217 |

17 491 |

|

Балансовая стоимость |

||||

|

На 31 декабря 2018 г. |

345 |

5 888 |

423 |

6 656 |

|

На 31 декабря 2019 г. |

531 |

2 169 |

441 |

3 141 |

По состоянию на 31 декабря 2019 года имущество не обременено залогом, источником формирования является собственный капитал.

Расходы по износу отражены в составе следующих статей:

|

|

2019 год |

2018 год |

|

Административные расходы |

4 063 |

4 151 |

|

Итого |

4 063 |

4 151 |

- Нематериальные активы

|

Программное обеспечение |

Итого |

|

|

Первоначальная стоимость |

||

|

На 31 декабря 2017 г. |

367 |

367 |

|

Поступление активов |

208 |

208 |

|

Выбытие активов |

- |

- |

|

На 31 декабря 2018 г. |

575 |

575 |

|

Поступление активов |

2 946 |

2 946 |

|

Выбытие активов |

- |

- |

|

На 31 декабря 2019 г. |

3 521 |

3 521 |

|

Накопленный износ |

||

|

На 31 декабря 2017 г. |

4 |

4 |

|

Начисленный износ |

55 |

55 |

|

Выбытие активов |

- |

- |

|

На 31 декабря 2018 г. |

59 |

59 |

|

Начисленный износ |

372 |

372 |

|

Выбытие активов |

- |

- |

|

На 31 декабря 2019 г. |

431 |

431 |

|

Балансовая стоимость |

||

|

На 31 декабря 2018 г. |

516 |

516 |

|

На 31 декабря 2019 г. |

3 090 |

3 090 |

Расходы по износу отражены в составе следующих статей:

|

|

2019 год |

2018 год |

|

Административные расходы |

372 |

55 |

|

372 |

55 |

- 9. Отложенные налоговые активы

Расчет отложенных налогов на 31 декабря 2019 года

|

Статьи |

|

Балансовая стоимость |

|

Налоговая база |

|

Разница |

|

Ставка налога, % |

|

Налог |

|

Основные средства и НМА |

6 231 |

6 931 |

700 |

20 |

140 |

|||||

|

Налоги |

(220) |

220 |

20 |

44 |

||||||

|

Убыток по налогам |

112 423 |

112 423 |

20 |

22 485 |

||||||

|

Итого |

|

6 011 |

|

119 354 |

|

113 343 |

|

|

|

22 669 |

Как видно из расчетов Компания по состоянию на 31 декабря 2019 г. имеет отложенные налоговый актив на сумму 22 669 тыс. тенге. В финансовой отчетности отложенные налоговые актвы в размере 22 669 тыс. тенге не призананы, по оценкам руководства Компании получение достаточной налогооблагаемой прибыли в обозримом будущем, в счет которого могут быть зачтены отложенные налоговые активы оценивается на низком уровне.

|

Движение по отложенному налогу |

||

|

Сальдо на 31 декабря 2018 года (признанные отложенные налоговые активы) |

432 |

|

|

Изменение за год (не признаны в финансовой отчетности) |

22 237 |

|

|

Списание отложенных налоговых активов |

(432) |

|

|

Сальдо на 31 декабря 2019 года (непризнанные отложенные налоговые активы) |

22 669 |

|

- Краткосрочная торговая и прочая кредиторская задолженность

|

|

На 31.12.2019 год |

На 31.12.2018 год |

|

Кредиторская торговая задолженность (Примечание 10.1) |

223 |

256 |

|

Налоги и другие обязательные платежи в бюджет |

2 622 |

3 358 |

|

Прочая краткосрочная кредиторская задолженность |

83 |

83 |

|

Итого |

2 928 |

3 697 |

Анализ кредиторской задолженности по срокам возникновения представлен следующим образом:

|

|

На 31.12.2019 год |

На 31.12.2018 год |

|

Менее 30 дней |

223 |

256 |

|

223 |

256 |

10.1 Краткосрочная торговая кредиторская задолженность представлена следующим образом:

|

|

На 31.12.2019 год |

На 31.12.2018 год |

|

ТОО "NLS KAZAKHSTAN" |

15 |

15 |

|

ТОО "Межрегионэнерготранзит" |

150 |

150 |

|

ЦРДТ - Филиал АО "Казахтелеком" |

17 |

31 |

|

Прочие |

41 |

60 |

|

Итого |

223 |

256 |

- Вознаграждения работникам

|

|

На 31.12.2019 год |

На 31.12.2018 год |

|

Задолженность по заработной плате |

1 770 |

1 592 |

|

Оценочные обязательства по вознаграждениям работникам |

- |

221 |

|

Итого |

1 770 |

1 813 |

- Прочие краткосрочные обязательства

|

|

На 31.12.2019г. |

На 31.12.2018г. |

|

Авансы полученные |

4 618 |

7 119 |

|

Итого |

4 618 |

7 119 |

- Долгосрочные финансовые обязательства

|

|

На 31.12.2019г. |

На 31.12.2018г. |

|

GENERAX HOLDING B.V. ( EUR) |

99 632 |

95 470 |

|

GENERAX HOLDING B.V.(USD) |

23 107 |

21 194 |

|

ТОО "Росэлко Трэйд" (KZT) |

119 487 |

106 235 |

|

Итого |

242 226 |

222 899 |

С 2016 года Компания на периодической основе привлекает финансирование. Целевым назначением займов является пополнение оборотного капитала, финансовые обязательства являются необеспеченными. По состоянию на 31 декабря 2019 года номинальная стоимость займов представлена следующим образом:

|

|

Сумма в валюте |

Сумма в тенге |

Ставка вознаграждения |

Срок возврата |

|

GENERAX HOLDING B.V. ( EUR) |

185 500 |

79 181 |

2,808% |

31.12.2022 г. |

|

GENERAX HOLDING B.V. ( EUR) |

100 000 |

42 685 |

- |

31.12.2021 г. |

|

GENERAX HOLDING B.V.(USD) |

76 000 |

28 970 |

0,125% |

31.12.2021 г. |

|

ТОО "Росэлко Трэйд" (KZT) |

- |

184 860 |

- |

31.12.2023 г. |

|

Итого |

|

335 696 |

|

|

Размер финансовых обязательств по состоянию на 31 декабря 2019 года в финансовой отчетности отражен по амортизированной стоимости по ставке вознаграждения от 10 до 14%. Обязательства по начисленным вознаграждениям к оплате раскрыты в Примечании 14.

|

|

На 31.12.2019 |

На 31.12.2018 |

|

Стоимость финансовых обязательств на 1 января |

222 899 |

280 112 |

|

Корректировка начального сальдо балансовой стоимости |

- |

(125 824) |

|

Получение займа |

21 600 |

48 600 |

|

Обратный дисконт приведенной стоимости |

20 614 |

15 553 |

|

Курсовая разница |

(2 887) |

10 958 |

|

Погашение |

(20 000) |

(6 500) |

|

Балансовая стоимость финансовых обязательств на 31 декабря |

242 226 |

222 899 |

- Долгосрочные вознаграждения к выплате

Вознаграждения к оплате представляют собой задолженность по вознаграждениям по долгосрочным займам полученным от GENERAX HOLDING B.V. ( (Примечание 13)

|

|

На 31.12.2019 |

На 31.12.2018 |

||

|

|

Сумма в валюте |

Сумма ( в тыс. тенге) |

Сумма, тыс. долл. США |

Сумма ( в тыс. тенге) |

|

Вознаграждения по обязательствам перед GENERAX HOLDING B.V. |

9 376 EUR |

4 002 |

4 688 EUR |

2 060 |

|

Вознаграждения по обязательствам перед GENERAX HOLDING B.V. |

348USD |

133 |

263 USD |

101 |

|

Итого |

- |

4 135 |

- |

2 161 |

Увеличение задолженности по обязательствам перед GENERAX HOLDING B.V обусловлено выплатой вознаграждения в конце срока платежей вместе с основныой суммой займа.

- Капитал

Уставной капитал сформирован и полностью оплачен по состоянию на 31 декабря 2019 и составляет 151 тыс. тенге.

За годы, закончившиеся 31 декабря, нераспределенная прибыль (убыток) представлены следующим образом:

|

|

На 31.12.2019г. |

На 31.12.2018г. |

|

Нераспределенная прибыль (убыток) на начало периода |

(192 273) |

(252 720) |

|

Корректировки прошлых лет (дисконтирование займов) |

- |

125 824 |

|

Нераспределенная прибыль на начало периода с учетом корректировки |

(192 273) |

(126 896) |

|

Финансовый результат |

(42 135) |

(65 377) |

|

Итого нераспределённая прибыль на конец года |

(234 408) |

(192 273) |

- Выручка

|

|

2019 год |

2018 год |

|

Доход от реализации |

70 524 |

91 887 |

|

Итого |

70 524 |

91 887 |

Детализированная информация о выручке:

|

|

2019 год |

2018 год |

|

Оказание услуг по передаче и (или) распределению электроэнергии |

70 524 |

91 887 |

|

Итого выручка по договорам с покупателями |

70 524 |

91 887 |

Сроки признания выручки:

|

|

2019 год |

2018 год |

|

Услуги оказываются в течении периода времени |

70 524 |

91 887 |

|

Итого выручка по договорам с покупателями |

70 524 |

91 887 |

Остатки по договорам:

|

|

2019 год |

2018 год |

|

Торговая дебиторская задолженность |

- |

- |

|

Итого выручка по договорам с покупателями |

- |

- |

В отношении торговой дебиторской задолженности процент не начисляется, и срок ее погашения, как правило, составляет 30 календарных дней после утверждения соответствующих документов.

- Себестоимость

|

2019 год |

2018 год |

|

|

Ремонтные работы воздушных линий электропередачи |

9 718 |

7 154 |

|

Право пользования имуществом |

8 970 |

14 729 |

|

Ремонтно-эксплуатационное обслуживание воздушных линий электропередачи |

339 |

312 |

|

Материалы |

328 |

- |

|

Транспортные расходы |

- |

134 |

|

Итого |

19 355 |

22 329 |

- Расходы по реализации

|

2019 год |

2018 год |

|

|

Потери электроэнергии |

9 902 |

11 719 |

|

Мероприятия по поддержанию готовности машин и механизмов |

1 607 |

1 607 |

|

Диспетчеризация |

20 |

- |

|

Ремонтные работы воздушных линий электропередачи |

- |

1 617 |

|

Итого |

11 529 |

14 943 |

- Административные расходы

|

2019 год |

2018 год |

|

|

Амортизация основных средств и НМА |

4 435 |

4 206 |

|

Аренда помещения |

5 156 |

6 015 |

|

ГСМ |

1 478 |

1 338 |

|

Заработная плата |

36 297 |

37 636 |

|

Консультационные услуги |

320 |

320 |

|

Налоги и другие платежи в бюджет |

2 278 |

3 275 |

|

Обслуживание основных средств |

1 283 |

1 679 |

|

Расходы будущих периодов |

563 |

443 |

|

Расходы не идущие на вычет |

301 |

156 |

|

Резерв по отпускам |

(221) |

23 |

|

Налоги и отчисления с заработной платы |

3 716 |

3 785 |

|

Командировочные расходы |

2 562 |

2 290 |

|

Юридические услуги |

2 623 |

32 649 |

|

Итого |

60 791 |

93 815 |

- Доходы и расходы по финансированию

|

2019 год |

2018 год |

|

|

Доходы по вознаграждениям |

80 |

80 |

|

Итого доходы по финансированию |

80 |

80 |

|

Расходы по процентам |

(2 268) |

(2 158) |

|

Обратный дисконт |

(20 614) |

(15 553) |

|

Итого расходы по финансированию |

(22 882) |

(17 711) |

- Прочие доходы и расходы

|

|

2019 год |

2018 год |

|

Курсовая разница, нетто |

2 911 |

- |

|

Прочие доходы |

5 |

- |

|

Доходы от выбытия активов, нетто |

- |

149 |

|

Итого доходов |

2 916 |

149 |

|

Курсовая разница, нетто |

- |

(8 881) |

|

Суммовая разница, нетто |

(262) |

(762) |

|

Прочие расходы |

(404) |

- |

|

Итого расходов |

(666) |

(9 643) |

- 2 Операции со связанными сторонами

Связанные с Компанией стороны:

- Участники Компании;

- Ключевой управленческий персонал Компании.

Вознаграждение ключевому управленческому персоналу Компании в 2019 составило 16 789 тыс.тенге, в виде заработной платы.

- События после отчетной даты и условные обязательства

Судебные иски

На текущую дату Компания не является участником судебных разбирательств, относящихся к его хозяйственной деятельности. Руководство Компании считает, что возможные потенциальные претензии по отдельности и, в общем, не окажут существенного отрицательного влияния на финансовое положение или результаты финансово-хозяйственной деятельности Компании.

События после отчетной даты

Событий, указывающих на обстоятельства и существенным образом влияющие на показатели активов, обязательств и результатов деятельности в финансовой отчетности Компании за 2019 год не происходило.

Налогообложение

В налоговое законодательство Республики Казахстан вносятся изменения и дополнения с достаточно частой периодичностью. Интерпретация руководством данного законодательства по отношению к операциям и деятельности Компании может быть оспорена соответствующими органами. Штрафные санкции, как правило составляют до 50% от суммы дополнительно начисленных налогов, пеня начисляется по 1,25 кратной ставке рефинансирования Национального Банка. Финансовые периоды остаются открытыми для проверки налоговыми органами в течении пяти лет. Руководство считает, что по состоянию на 31 декабря 2019 года его толкование применимого законодательства является соответствующим и высока вероятность подтверждения позиции Компании по вопросам налогообложения.

- 2 Управление финансовыми рисками

Политика управления рисками является неотъемлемой частью бизнес - планирования, стратегического планирования и представляет собой комплекс мер, осуществляемых на всех уровнях управления. Основные финансовые риски для Компании связаны с кредитным, рыночным риском, риском ликвидности и валютным риском, возникающими в связи со всеми финансовыми инструментами. Контроль и управление финансовыми рисками, связанными с операциями Компании, осуществляется путем проведения анализа подверженности риску по степени и величине рисков.

Кредитный риск

По мнению Руководства Компании, общая величина кредитного риска равна сумме текущих активов за вычетом резервов, признанных на отчетную дату. Максимальная сумма возможного убытка в результате кредитного риска равна балансовой стоимости денежных средств и их эквивалентов, а также финансовых активов. По состоянию на 31 декабря 2019 года вышеуказанные статьи представлены следующим образом:

|

|

31 декабря 2019 года |

31 декабря 2018 года |

|

Денежные средства |

5 918 |

28 586 |

|

Итого |

5 918 |

28 586 |

В следующей таблице отражены рейтинги банков второго уровня, в которых размещены денежные средства Компании, по данным международного рейтингового агентства «Standard & Poor's»:

|

|

Сальдо денежных средств на расчетных и депозитных счетах |

Рейтинг |

||

|

|

2019 год |

2018 год |

2019 год |

2018 год |

|

АО «ForteBank» |

5 918 |

28 586 |

B+/«стабильный» |

B+/«стабильный» |

|

Итого |

5 918 |

28 586 |

|

|

*Источник: Официальные сайты банков по состоянию на 31 декабря соответствующего года.

Рыночный риск

Рыночный риск – это риск того, что изменение рыночных цен, такие как обменные курсы, процентные ставки и прочие рыночные цены повлияют на доходы Компании. Рыночный риск зависит от общего состояния финансовой системы страны и государственной политики. Компания управляет рыночным риском путем периодической оценки потенциальных убытков, которые могут возникнуть из-за негативных изменений рыночной конъюнктуры. Компания не имеет производных или иных инструментов хеджирования.

Риск ликвидности

Руководство Компании управляет риском ликвидности путем постоянного мониторинга прогнозируемого и фактического движения денег и сравнения сроков погашения финансовых активов и обязательств.

Таблицы по риску ликвидности

В следующих таблицах отражаются контрактные сроки Компании по его непроизводным финансовым обязательствам. Таблица была составлена на основе недисконтированного движения денежных потоков по финансовым обязательствам на основе самой ранней даты, на которую от Компании может быть потребована оплата.

|

|

До 1 года |

1-5 лет |

Свыше 5 лет |

Итого |

|

Финансовые обязательства |

2019 год |

|||

|

Долгосрочные финансовые обязательства |

- |

335 696 |

- |

335 696 |

|

Долгосрочные вознаграждения к выплате |

- |

4 135 |

- |

4 135 |

|

Краткосрочная кредиторская задолженность |

223 |

- |

- |

223 |

|

Итого |

223 |

339 831 |

- |

340 054 |

|

Финансовые обязательства |

2018 год |

|||

|

Долгосрочные финансовые обязательства |

- |

337 899 |

- |

337 899 |

|

Долгосрочные вознаграждения к выплате |

- |

2 161 |

- |

2 161 |

|

Краткосрочная кредиторская задолженность |

256 |

- |

- |

256 |

|

Итого |

256 |

340 060 |

- |

340 316 |

В следующей таблице отражаются ожидаемые сроки погашения по непроизводным финансовым активам Компании. Таблица была составлена на основе недисконтированных контрактных сроков финансовых активов, которые будут получены по данным активам, кроме случаев, когда Компания ожидает, что движение денег произойдет в другом периоде.

|

|

До 1 года |

1-5 лет |

Свыше 5 лет |

Итого |

|

Финансовые активы |

2019 год |

|||

|

Денежные средства |

5 695 |

- |

- |

5 695 |

|

Итого |

5 695 |

- |

- |

5 695 |

|

Финансовые активы |

2018 год |

|||

|

Денежные средства |

28 586 |

- |

- |

28 586 |

|

Итого |

28 586 |

- |

- |

28 586 |

|

|

До 1 года |

1-5 лет |

Свыше 5 лет |

Итого |

|

Нетто-позиция за 2019 год |

5 472 |

(339 831) |

- |

(334 359) |

|

Нетто-позиция за 2018 год |

28 330 |

(340 060) |

- |

(311 730) |

По состоянию на 31 декабря 2019 года превышение финансовых обязательств над финансовыми активами составило 334 359 тыс. тенге.

Справедливая стоимость

Финансовые активы и обязательства, сроком исполнения менее одного года, включающие в себя торговую дебиторскую задолженность, деньги и их эквиваленты, а также торговую кредиторскую задолженность отражены по текущей балансовой стоимости, которая, по мнению руководства Компании, приблизительно равна справедливой стоимости данных инструментов в связи с краткосрочным характером.

|

|

Оценка справедливой стоимости на 31 декабря 2019 года с использованием: |

||||

|

|

Номинальная стоимость |

Справедливая стоимость |

Котировок на активном рынке (Уровень 1) |

Существенных наблюдаемых исходных данных (Уровень 2) |

Существенных ненаблюдаемых данных (Уровень 3) |

|

Займы полученные |

335 696 |

242 226 |

- |

- |

242 226 |

- Управление капиталом

Компания управляет своим капиталом, для того чтобы продолжать придерживаться принципа непрерывной деятельности в обозримом будущем, наряду с максимизацией доходов для заинтересованных сторон посредством оптимизации соотношения заемных и собственных средств. Структура капитала Компании представлена нераспределенной прибылью и уставным капиталом. В сравнении с 2018 годом стратегия Компании осталась неизменной.

Информация субъекта естественной монополии об исполнении инвестиционных программ (проектов)

Отчет об исполнении инвестиционной программы за 2020 год

Основным видом деятельности ТОО "Энергия Регион" (далее по тексту – Товарищество) является передача и распределение электрической энергии. Регулируемые услуги оказываются на территории Костанайской области.

Всего протяженность транзита ВЛ-110 кВ составляет – 83,168 км.

Единственным потребителем услуг ТОО «Энергия Регион» в 2020 году являлось ТОО «Энергопромсбыт».

По состоянию на 31.12.2020 года ТОО «Энергия Регион» имеет собственные основные средства на сумму 310,645 тыс.тенге. Переоценка основных средств в 2020 году не производилась.

Коммерческие приборы учета электрической энергии установлены на границах раздела.

Качество услуг за 2020 год соответствует действующим требованиям нормативно-правовых актов и условиям заключенного договора на передачу электрической энергии.

Оказание услуг производится в соответствии с требованиями заключенного Сторонами договора и принятых договорных взаимных обязательств.

Прием платежей от потребителя за предоставляемые услуги предприятие производит через банки.

Претензий и рекламаций на качество предоставляемых услуг со стороны потребителя в 2020 году не поступало.

Понижающие коэффициенты к тарифам в 2019 году не применялись.

Закуп товаров (работ, услуг) учтенных в тарифной смете произведен путем запроса ценовых предложений либо из одного источника.

Действующий тариф в размере 2,09 тенге за кВтч утвержден Приказом Уполномоченного органа №224-ОД от 02.11.2018г.

- Утвержденный объем оказываемых услуг – 36 697 тыс.кВтч.

- Фактический объем – 23 084 тыс.кВтч.

Отклонение в сторону снижения составляет – 13 613 тыс.кВтч или 37%.

В результате – сумма недополученного дохода превышает 28,4 млн.тенге.

В связи с большим отклонением Товариществом приказом Уполномоченного органа №173-ОД от 27.11.2020 года произведена корректировка тарифной сметы и ее показателей, без изменения уровня предельного тарифа. Согласно данному приказу объем оказываемых услуг составляет – 27 356 тыс.кВтч.

Доходы Товарищества за 2020 год составили:

-от оказания регулируемой услуги – 48 246 тыс.тенге,

-от обслуживания линий электропередач (ПАО «ФСК ЕЭС») – 7 857 тыс.тенге;

Итого доходы Товарищества – 56 103 тыс.тенге.

Общие затраты – 119 326 тыс.тенге, в том числе:

-затраты на компенсацию потерь – 5 550 тыс.тенге;

-ремонтно-эксплуатационное обслуживание воздушных линий электропередач – 12 761 тыс.тенге;

-амортизация основных средств – 21 828 тыс.тенге;

-право пользования линией электропередачи – 8 784 тыс.тенге;

-услуги по технической диспетчеризации – 64 тыс.тенге;

-административные расходы – 66 620 тыс.тенге.

|

Общий объем приобретенной электрической энергии на возмещения нормативных потерь составил 210,909 тыс.кВтч. Поставщик электрической энергии – ПАО «Интер РАО» Среднегодовая цена покупки составляет 26,31 тенге за кВтч. |

Приказом №148-ОД от 22.12.2017 года Товариществу утверждена инвестиционная программа на восстановление, обновление, поддержку существующих активов, на долгосрочный период с целью получения технико-экономического эффекта, включающая в себя один или несколько инвестиционных проектов. Период реализации 2018-2022 годы.

Согласно данной программе, на 2020 год запланировано замена опор (стойка сборная двухсекционная железобетонная коническая) в количестве 6 штук на общую сумму 2 557,13 тыс.тенге.

Однако, приказом №224-ОД от 02.11.2018 года все инвестиционные затраты исключены в полном объеме. Ввиду отсутствия средств – исполнение инвестиционной программы не является возможным.

|

|

||

Отчеты об исполнении тарифных смет

Пояснительная записка об исполнении тарифной сметы за 2020 год

ТОО «Энергия Регион»

ТОО «Энергия Регион» (далее по тексту – Товарищество) приказом № 11-ОД от 03.02.2017 года включено в Местный раздел Государственного регистра субъектов естественных монополий по г. Алматы по услуге передача и (или) распределение электрической энергии.

Действующий тариф в размере 2,09 тенге за кВтч утвержден Приказом Уполномоченного органа №224-ОД от 02.11.2018г. Единственный потребитель ТОО «Энергопромсбыт». Поставщиком электрической энергии на компенсацию потерь является ПАО «Интер РАО» (РФ), копии договоров и актов выполненных работ прилагаются.

Товарищество, при предоставлении регулируемых услуг, использует в технологическом процессе принятые в управление от российского ПАО «ФСК ЕЭС» (Федеральная сетевая компания Единой энергетической системы Российской Федерации) линии электропередачи, снабжающие электрической энергией расположенные на территории Республики Казахстан тяговые подстанции ОАО «Российские железные дороги» Босколь, Магнай, Еманкино.

В состав электрооборудования Компании входят воздушные линии электропередачи транзита от Троицкая ГРЭС-110 кВ до ПС-110 кВ Саламат-Тяга:

ВЛ – 110 кВ Троицкая ГРЭС – Магнай-тяга – 18,862 км;

ВЛ – 110 кВ Троицкая ГРЭС – Еманкино-тяга – 4,6 км;

ВЛ – 110 кВ Магнай-тяга – Саламат-тяга – 42,011 км;

ВЛ – 110 кВ Босколь-тяга – Саламат-тяга – 17,695 км;

Всего протяженность транзита ВЛ-110 кВ – 83,168 км.

Пропускная способность электропередач по данному транзиту ограничена условиями по нагреву проводов линии, на ВЛ смонтирован провод марки АС-185/29 с допустимым током по нагреву 510 А, при этом ограничивающим элементом является ОШ на Троицкая ГРЭС с допустимым током 390 А, таким образом длительно-допустимый переток по одной ВЛ – 80 МВт, при этом пропускная способность транзита (по двум ВЛ-110 кВ) составляет 160 МВт.

Поскольку указанные линии электропередач используются для энергоснабжения железнодорожного транспорта, Товарищество обеспечивает максимальную надежность их работы.

Коммерческие приборы учета электрической энергии установлены на границах раздела.

Качество услуг за 2020 год соответствует действующим требованиям нормативно-правовых актов и условиям заключенного договора на передачу электрической энергии.

Оказание услуг производится в соответствии с требованиями заключенного Сторонами договора и принятых договорных взаимных обязательств.

Прием платежей от потребителя за предоставляемые услуги предприятие производит через банки.

Претензий и рекламаций на качество предоставляемых услуг со стороны потребителя в 2020 году не поступало.

Понижающие коэффициенты к тарифам в 2020 году не применялись.

Закуп товаров (работ, услуг) учтенных в тарифной смете произведен путем запроса ценовых предложений либо из одного источника.

- Утвержденный объем оказываемых услуг – 36 697 тыс.кВтч.

- Фактический объем – 23 084 тыс.кВтч.

Отклонение в сторону снижения составляет – 13 613 тыс.кВтч или 37%.

В результате – сумма недополученного дохода превышает 28,4 млн.тенге.

В связи с большим отклонением Товариществом приказом Уполномоченного органа №173-ОД от 27.11.2020 года произведена корректировка тарифной сметы и ее показателей, без изменения уровня предельного тарифа. Согласно данному приказу объем оказываемых услуг составляет – 27 356 тыс.кВтч.

В действующей тарифной смете Товарищества отсутствуют статьи затрат, связанные с принятыми в управление линиями электропередачи ПАО «ФСК ЕЭС», в частности – расходы на содержание, периодические осмотры и ремонты сетей, с использованием которых обеспечивается не только текущая надёжность работы указанных линий электропередач, но и инвестиции в обновление основных средств для обеспечения надёжности их работы в будущем. Это связано с тем, что указанные линии электропередачи были переданы на баланс Товарищества после утверждения предельных уровней тарифов. Ежегодные расходы по обслуживанию данных линий составило:

-в 2019 году – 12 012 тыс.тенге;

-в 2020 году – 13 633 тыс.тенге.

Ежегодная амортизация основных средств по ЛЭП 110кВ Троицкая ГРЭС-Магнай. ЛЭП 110кВ Троицкая ГРЭС-Еманкино, ЛЭП 110кВ Магнай-Саламат, ЛЭП 110кВ составляет – 32 740,467 тыс.тенге.

Таким образом, ввиду отсутствия затрат по содержанию основных средств, принятых на баланс Товарищества после утверждения тарифной сметы, Товарищество до сегодняшнего дня оказывает регулируемые услуги по убыточному для себя тарифу!

Объем предоставляемых услуг в 2020 году составил 23 084 тыс.кВтч.

Доходы от оказания деятельности – 48 246 тыс.тенге.

Затраты связанные с оказанием услуг – 106 447 тыс.тенге, в том числе:

-амортизационные отчисления основных средств – 25 534,78 тыс.тенге;

-расходы на оплату труда, всего – 44 524,96 тыс.тенге;

-расходы связанные с ремонтами и содержанием сетей – 15 026 тыс.тенге;

-покупка электроэнергии на покрытие потерь в сетях – 5 549,46 тыс.тенге (стоимость согласно Дополнительному соглашению №4 к Договору от 28.03.2018 года №02-398/2018-2 от 16.12.2019 года, составляет 4,51 Российский рубль за кВтч, без учета НДС);

-содержание автотранспорта – 2 666 тыс.тенге;

-командировочные расходы – 1 815,84 тыс.тенге.

Общие затраты – 119 326 тыс.тенге, в том числе:

-затраты на компенсацию потерь – 5 550 тыс.тенге;

-ремонтно-эксплуатационное обслуживание воздушных линий электропередач – 12 761 тыс.тенге;

-амортизация основных средств – 21 828 тыс.тенге;

-право пользования линией электропередачи – 8 784 тыс.тенге;

-услуги по технической диспетчеризации – 64 тыс.тенге;

-административные расходы – 66 620 тыс.тенге.

*Данные согласно финансовой отчетности. Есть отличия от представленных данных согласно Форме 5 приложения 1 к ПФТ, т.к. есть расходы не относящиеся к оказанию услуг.

|

Общий объем приобретенной электрической энергии на возмещения нормативных потерь составил 210,909 тыс.кВтч. Поставщик электрической энергии – ПАО «Интер РАО» Среднегодовая цена покупки составляет 26,31 тенге за кВтч. |

Приказом №148-ОД от 22.12.2017 года Товариществу утверждена инвестиционная программа на восстановление, обновление, поддержку существующих активов, на долгосрочный период с целью получения технико-экономического эффекта, включающая в себя один или несколько инвестиционных проектов. Период реализации 2018-2022 годы.

Однако, приказом №224-ОД от 02.11.2018 года все инвестиционные затраты исключены в полном объеме. Ввиду отсутствия средств – исполнение инвестиционной программы не является возможным.

Уведомления о ходе исполнения инвестиционных программ (проектов)

|

Отчет об исполнении инвестиционной программы |

|

||

|

|

|||

|

Основным видом деятельности ТОО "Энергия Регион" (далее по тексту – Товарищество) является передача и распределение электрической энергии. Регулируемые услуги оказываются на территории Костанайской области. Всего протяженность транзита ВЛ-110 кВ составляет – 83,168 км. Единственным потребителем услуг ТОО «Энергия Регион» в 2019 году являлось ТОО «Энергопромсбыт». По состоянию на 31.12.2019 года ТОО «Энергия Регион» имеет собственные основные средства на сумму 3 140,708 тыс.тенге. Переоценка основных средств в 2019 году не производилась. Коммерческие приборы учета электрической энергии установлены на границах раздела. Качество услуг за 2019 год соответствует действующим требованиям нормативно-правовых актов и условиям заключенного договора на передачу электрической энергии. Оказание услуг производится в соответствии с требованиями заключенного Сторонами договора и принятых договорных взаимных обязательств. Прием платежей от потребителя за предоставляемые услуги предприятие производит через банки. Претензий и рекламаций на качество предоставляемых услуг со стороны потребителя в 2019 году не поступало. Понижающие коэффициенты к тарифам в 2019 году не применялись. Закуп товаров (работ, услуг) учтенных в тарифной смете произведен путем запроса ценовых предложений либо из одного источника. Действующий тариф в размере 2,08 тенге за кВтч утвержден Приказом Уполномоченного органа №224-ОД от 02.11.2018г. · Утвержденный объем оказываемых услуг – 35 456 тыс.кВтч. · Фактический объем – 30 071 тыс.кВтч.

Отклонение в сторону снижения составляет – 5 385 тыс.кВтч или 15%. В результате – сумма недополученного дохода превышает 11 млн.тенге. Доходы Товарищества за 2019 год составили: -от оказания регулируемой услуги – 62 547,759 тыс.тенге, -от обслуживания линий электропередач (ПАО «ФСК ЕЭС») – 7 975,779 тыс.тенге; -от вознаграждений по депозиту – 79,998 тыс.тенге; Итого доходы Товарищества – 70 603,535 тыс.тенге. Общие затраты – 114 989,136 тыс.тенге, в том числе: -затраты на компенсацию потерь – 9 902,347 тыс.тенге; -ремонтно-эксплуатационное обслуживание воздушных линий электропередач – 10 384,906 тыс.тенге; -право пользования линией электропередачи – 8 970,333 тыс.тенге; -аварийно-восстановительные работы – 1 607,143 тыс.тенге; -расходы на представительство в РФ – 51,048 тыс.тенге; -услуги по технической диспетчеризации – 19,585 тыс.тенге; -административные расходы – 84 053,773 тыс.тенге.

Приказом №148-ОД от 22.12.2017 года Товариществу утверждена инвестиционная программа на восстановление, обновление, поддержку существующих активов, на долгосрочный период с целью получения технико-экономического эффекта, включающая в себя один или несколько инвестиционных проектов. Период реализации 2018-2022 годы. Согласно данной программе, на 2019 год запланировано замена опор (стойка сборная двухсекционная железобетонная коническая) в количестве 10 штук на общую сумму 4 058,93 тыс.тенге. Однако, приказом №224-ОД от 02.11.2018 года все инвестиционные затраты исключены в полном объеме. Ввиду отсутствия средств исполнение инвестиционной программы не является возможным. |

|||

Уведомления о ходе исполнения тарифных смет

Отчет о деятельности по предоставлению регулируемых услуг

|

Отчет о деятельности ТОО "Энергия Регион" по предоставлению услуг по передаче электрической энергии за 2020 год перед потребителями и иными заинтересованными лицами 28.04.2021 г. г. Нур-Султан Основным видом деятельности ТОО "Энергия Регион" является передача и распределение электрической энергии. Регулируемые услуги оказываются на территории Костанайской области. В состав электрооборудования ТОО «Энергия Регион» входят воздушные линии электропередачи транзита от Троицкая ГРЭС-110 кВ до ПС-110 кВ Саламат-Тяга: · ВЛ – 110 кВ Троицкая ГРЭС – Магнай-тяга – 18,862 км; · ВЛ – 110 кВ Троицкая ГРЭС – Еманкино-тяга – 4,6 км; · ВЛ – 110 кВ Магнай-тяга – Саламат-тяга – 42,011 км; · ВЛ – 110 кВ Босколь-тяга – Саламат-тяга – 17,695 км; Всего протяженность транзита ВЛ-110 кВ составляет – 83,168 км. 1. Об исполнении инвестиционной программы Товариществу в 2017 году утверждена инвестиционная программа на восстановление, обновление, поддержку существующих активов, на долгосрочный период с целью получения технико-экономического эффекта, включающая в себя один или несколько инвестиционных проектов. Период реализации 2018–2022 годы. Однако, приказом Уполномоченного органа №224-ОД от 02.11.2018 года, все инвестиционные затраты исключены из структуры тарифа в полном объеме. В этой связи исполнение инвестиционной программы на 2019–2022 годы является невозможным. 2.Объем предоставленных услуг и нормативные технические потери Изначально утвержденный объем оказываемых услуг – 36 697 тыс.кВтч. Утвержденный объем после корректировки – 27 356 тыс.кВтч. Фактический объем за полугодие – 23 084 тыс.кВтч. Общий объем приобретенной электрической энергии на возмещения нормативных потерь составил 210,909 тыс.кВтч. Среднегодовая цена покупки составляет 26,31 тенге за кВтч. 4. Работа с потребителями услуг Единственным потребителем услуг ТОО «Энергия Регион» в отчетный период являлось ТОО «Энергопромсбыт». Коммерческие приборы учета электрической энергии установлены на границах раздела. Качество услуг соответствует действующим требованиям нормативно-правовых актов и условиям заключенного договора на передачу электрической энергии. Оказание услуг производится в соответствии с требованиями заключенного Сторонами договора и принятых договорных взаимных обязательств. Прием платежей от потребителя за предоставляемые услуги предприятие производит через банки. Претензий и рекламаций на качество предоставляемых услуг со стороны потребителя не поступало. Понижающие коэффициенты к тарифам не применялись. 5. О постатейном исполнении тарифной сметы Закуп товаров (работ, услуг), учтенных в тарифной смете произведен путем запроса ценовых предложений либо из одного источника. Действующий тариф за оказание услуг в 2020 году составлял 2,09 тенге за кВтч, без учета НДС. Доходы Товарищества от оказания регулируемой услуги составили – 48 246 тыс.тенге, Затраты Товарищества составили 119 326 тыс.тенге. Постатейное исполнение тарифной сметы за 2020 год согласно приложению.

6. О перспективах деятельности В качестве перспектив деятельности ТОО "Энергия Регион" определено выполнение ремонтной компании и сохранение уровня надежности оказываемых услуг. |

|||||

Отчет о деятельности по предоставлению регулируемых коммунальных услуг (товаров, работ)

Учитывая, что ТОО «Энергия Регион» не предоставляет коммунальные услуги, информация в соответствии с пунктом 7-10) статьи 7 закона Республики Казахстан от 9 июля 1998 года № 272-I «О естественных монополиях» не раскрывается.

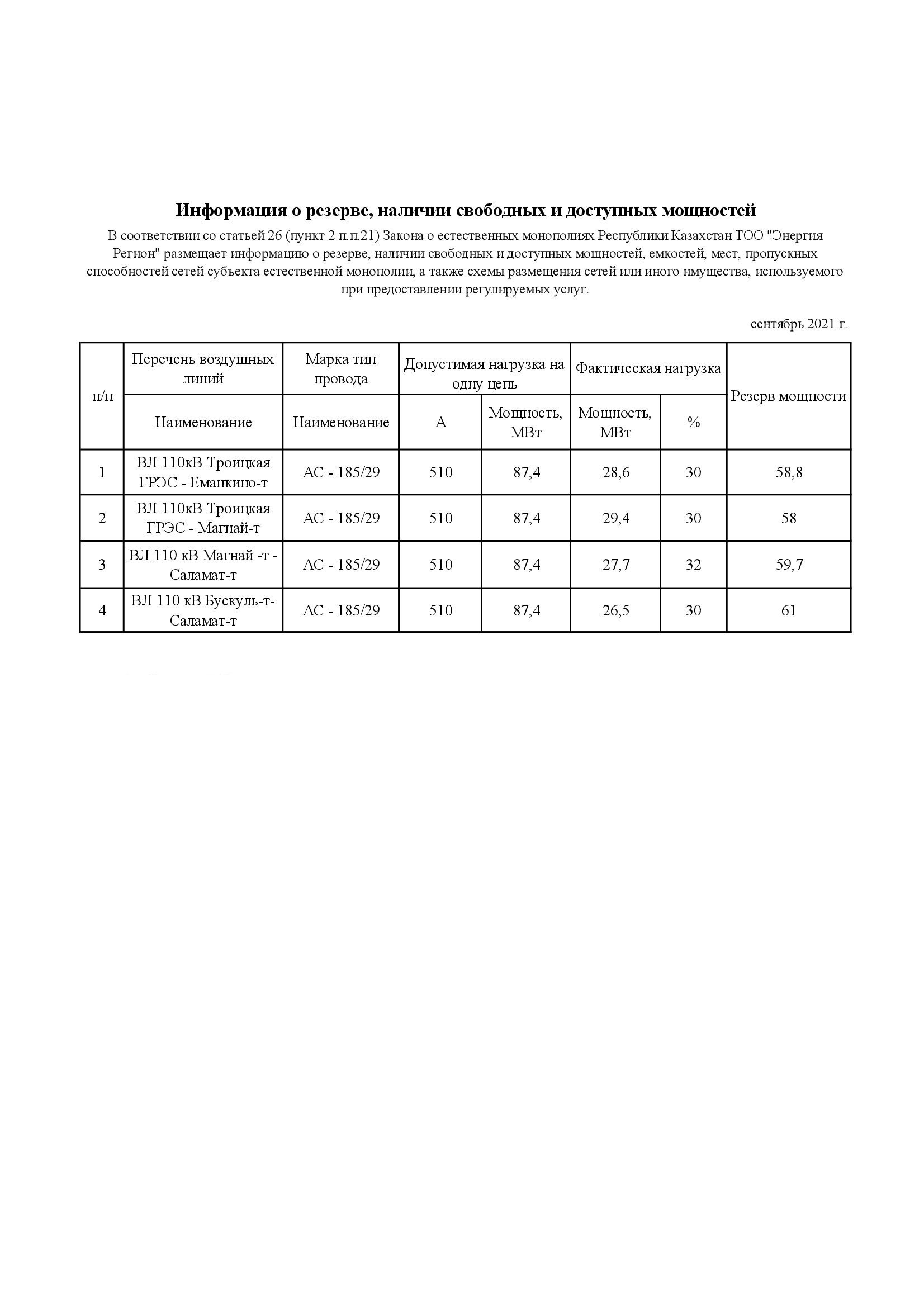

Информация о пропускных способностях сетей

ТОО «Энергия Регион» оказывает регулируемые услуги по передаче и распределению электрической энергии с использованием межгосударственных воздушных линий электропередачи Троицкая ГРЭС-Саламат (ЛЭП 110 кВ: ТГРЭС-Магнай, ТГРЭС-Еманкино, Магнай-Саламат, Бускуль-Саламат), расположенных на территории Костанайский области Республики Казахстан.

• Проектная передаваемая мощность ВЛ 110 кВ ТГРЭС-Магнай, ТГРЭС-Еманкино, составляет 91 МВА;

• Проектная передаваемая мощность ВЛ 110 кВ Магнай-Саламат, Бускуль-Саламат, составляет 97 МВА.

Схема электрических сетей

Схема электрических сетей ТОО «Энергия Регион» (PDF)

Сведения об инженерных коммуникациях

В соответствии с пунктом 25) статьи 7 закона Республики Казахстан от 9 июля 1998 года № 272-I «О естественных монополиях», ТОО «Энергия Регион» раскрывает сведения об инженерных коммуникациях товарищества путем публикации выписок из паспортов следующих воздушных линий электропередачи:

• ЛЭП 110 кВ ТГРЭС-Магнай (PDF)

• ЛЭП 110 кВ ТГРЭС-Еманкино (PDF)

• ЛЭП 110 кВ Магнай-Саламат (PDF)

• ЛЭП 110 кВ Бускуль-Саламат (PDF)

Информация о предстоящих мероприятиях

В соответствии с пп.7-3) статьи 7 Закона «О естественных монополиях», ТОО «Энергия Регион» 29 апреля 2021 года, в 12–00 часов по времени г.Нур-Султан проводит ежегодный отчет по предоставлению регулируемых услуг передачи электрической энергии перед потребителями и иными заинтересованными лицами за 2020 год посредством онлайн видеоконференции WhatsApp.

* При необходимости получения дополнительных сведений и информации, напишите нам, воспользовавшись формой обратной связи.